-

-

-

Tổng tiền thanh toán:

-

Ngân hàng Nhà nước mở lại kênh hút tiền, lãi suất liên ngân hàng kỳ hạn 9 tháng tăng lên 13%

Đăng bởi Nu Online

Thứ Sun,

05/02/2023

NHNN đã mở lại hoạt động phát hành tín phiếu sau khi tạm dừng từ ngày 19/1, hút ròng 15.000 tỷ từ 3 thành viên.

Sau 5 phiên liên tiếp bơm ròng thanh khoản cho hệ thống ngân hàng sau kỳ nghỉ Tết Nguyên đán, Ngân hàng Nhà nước (NHNN) đã hút ròng trở lại trong phiên giao dịch cuối tuần (3/2).

Theo đó, cơ quan này đã mở lại hoạt động phát hành tín phiếu sau khi tạm từ ngày 19/1, hút 15.000 tỷ từ 3 thành viên với kỳ hạn 7 ngày và lãi suất 5,79%/năm. Đồng thời, không có hợp đồng bán tín phiếu trước đó đáo hạn trong phiên 3/2.

Trên kênh cầm cố giấy tờ có giá, NHNN cho 2 ngân hàng vay mới 2.408 tỷ đồng với kỳ hạn 7 ngày, lãi suất 6%/năm. Trong khi không có hợp đồng cũ đáo hạn.

Tính chung, cơ quan quản lý tiền tệ đã hút ròng 12.592 tỷ đồng ra khỏi hệ thống ngân hàng trong phiên giao dịch 3/2. Trước đó, Nhà điều hành đã liên tục bơm thanh khoản trong 5 phiên giao dịch sau kỳ nghỉ Tết với tổng khối lượng cung ứng ròng đạt gần 70.800 tỷ đồng.

Sự đảo pha của NHNN diễn ra sau khi Fed thông báo nâng lãi suất cơ bản thêm 0,25 điểm %, đúng như dự báo của thị trường. Fed đã tăng lãi 8 lần liên tiếp kể từ tháng 3/2022. Hiện lãi suất chuẩn tại Mỹ nằm trong khoảng 4,5-4,75%. Đây là mức cao nhất kể từ tháng 10/2007.

Mặt khác, lãi suất liên ngân hàng vẫn duy trì ở mức cao dù NHNN liên tục hỗ trợ thanh khoản hệ thống.

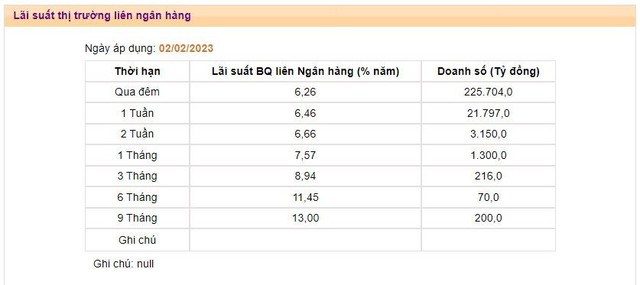

Theo số liệu cập nhật đến ngày 2/2, lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm trên 95% khối giao dịch) ở mức 6,26%/năm, tăng thêm 0,17 điểm% so với mức ghi nhận vào trước kỳ nghỉ Tết và cao hơn khoảng 1,7 điểm % so với cuối năm 2022.

Lãi suất tại các kỳ hạn dài hơn như 1 tuần, 2 tuần, 1 tháng, 3 tháng biến động trái chiều.

Trong khi lãi suất kỳ hạn 9 tháng bất ngờ tăng lên 13%/năm từ mức 9,61% ghi nhận trước đó. Dù vậy, doanh số giao dịch tại kỳ hạn này chỉ ở mức 200 tỷ, chiếm chưa đến 0,1% quy mô giao dịch liên ngân hàng trong phiên 2/2.

Nguồn: SBV

Trong bối cảnh xu hướng tăng lãi suất trên toàn cầu vẫn có thể tiếp diễn, giới phân tích dự báo lãi suất liên ngân hàng sẽ khó hạ nhiệt trong thời gian tới.

Năm 2023, VCBS cho rằng, một trong những mục tiêu quan trọng của NHNN trong điều hành chính sách tiền tệ là đảm bảo tính hấp dẫn trong việc nắm giữ VND, hạn chế dòng vốn chảy khỏi Việt Nam khi lãi suất huy động USD vẫn luôn được duy trì ổn định ở mức 0%.

Do đó, đánh giá từ giả định mức lãi suất mục tiêu mà Fed hướng đến có thể dao động quanh 5% trong năm 2023, VCBS cho rằng để đảm bảo các cân đối kinh tế vĩ mô, mặt bằng lãi suất liên ngân hàng nhiều khả năng tiếp tục cao hơn đáng kể so với năm ngoái, mặt bằng trung bình khả năng cao neo quanh 7% đối với các kỳ hạn 1 đến 3 tháng. Các thời điểm căng thẳng thanh khoản dự báo rơi nhiều hơn vào nửa đầu năm. Đối với các kỳ hạn ngắn có thể dao động ở mức thấp hơn trong điều kiện dòng vốn đầu tư có những diễn biến thuận lợi hơn so với kỳ vọng.

Năm 2023, Chứng khoán KB Việt Nam dự báo NHNN sẽ tiếp tục sử dụng lại kênh phát hành tín phiếu nhằm kiểm soát tiền tệ ở mức hợp lý, góp phần kiểm soát lạm phát, ổn định tỷ giá và hỗ trợ ổn định mặt bằng lãi suất thị trường; đồng thời sử dụng kênh chào mua giấy tờ có giá với kỳ hạn và khối lượng phù hợp với diễn biến thị trường và tình hình vốn khả dụng nhằm hỗ trợ các TCTD gặp khó khăn vay vốn trên thị trường liên ngân hàng góp phần ổn định thị trường tiền tệ.

Tags:

baotang,

bảo tàng,

Bảo tàng HCM,

dep,

dép,

depcaosu,

dép cao su,

deplop,

Hồ Chí Minh,

Phạm Quang Xuân,

shopee,

vua dép lốp

Tin tức khác:

- Lịch sử đặc biệt của đôi dép cao su bộ đội Cụ Hồ(24/03/2021)

- Chuyện về người vực dậy đôi dép lốp huyền thoại(20/03/2021)

- Kể chuyện nghệ nhân làm đôi dép cao su Bác Hồ(20/03/2021)

- Chuyện người hồi sinh những đôi dép lốp huyền thoại(19/03/2021)

- Đôi dép cao su: “Huyền thoại lịch sử” đi từ chiến tranh đến hiện đại(19/03/2021)

- Người đàn ông từ bỏ vị trí phó giám đốc về làm dép cao su Bác Hồ(19/03/2021)

- Đôi dép cao su Bác Hồ đi suốt dặm dài đất nước(19/01/2021)

- 1947(16/12/2020)

- 1954(16/12/2020)

- 1968(16/12/2020)

- 1975(16/12/2020)